2023年张坤基金投资透视:不再执著于国内消费行业,新进全球驰名商标

来源:远川投资评论

顶级的年张交易,常常有两个关键要素:一个是坤基眼光,一个是金投j9实力。

尽管净值连跌了三年,资透再执著于但张坤仍然在定期报告里稳定地输出不必悲观的视不商标观点,光是国内‘优质公司已经跌得私有化都合算’的话,就讲过好几次。消费行业新进但作为一个公募基金经理,全球张坤即便有私有化的驰名心,也没有私有化的年张命。

2023年最后一个季度,坤基他新进了580万股法国知名护手霜品牌欧舒丹,金投占易方达蓝筹精选整个股票组合的资透再执著于比例不到1%;而随着近期管理层收购的进度走到谈判后期,这家400多亿港元市值的视不商标港股上市公司已经站到了随时可能宣布私有化的边界上。

只是国内,私有化欧舒丹的,不是张坤,而是黑石。事实上,如果交易最终达成,整个欧舒丹在这家全球顶级买方的资产组合里,占比也不到1%。

无独有偶,这种‘意念私有化’在张坤最新的投资组合里并不是孤例,去年底同期新进1830万股的全球知名箱包品牌新秀丽,也进入了凯雷、KKR、CVC等私募股权基金的收购视野中。

在这种巧合背后,一个更明显的j9线索是:张坤买消费的视野变了。尽管都没有买成自己的前十大,但在2023年的年报里,张坤管理下的基金,不再执著于中国消费行业,而是新进了欧舒丹、普拉达、新秀丽等全球驰名商标。

显然,不论消费赛道再怎么长坡厚雪,在如今的大环境下面,谁也不能只会买A股消费品了。

伤心中产俱乐部

尽管疫情本身已经从我们的日常生活里远去,但‘疫情前/后’就像‘改开前/后’一样,成为了漫长季节的一道分界线。

相比重资产的行业,张坤素来偏好轻资产的商业模式,疫情前他的重仓组合里为数不多的重资产投资上海机场,真正被他寄予厚望的,也还是‘随着免税额往上走,多出来的全是利润’[2]。

在2019年8月的一场访谈里,张坤一度把它视为自己最成功的投资,因为他在共识之前就认识到了机场在流量上的独占性和单客价值。

然而,2020年疫情爆发,时间之久、强度之大,对机场的议价能力和出境游的稳定性造成了远远超出了‘非典重来’的一过性打击。在等待了一整年没有等到‘疫情过去’之后,张坤在2020年四季度减持了98%的上海机场。

至今,上海机场没有回到他减持时的市值高点;受到签证排期、航班数量以及家庭财务状况变化等因素的影响,出境游至今没有‘报复性’地回到疫情前的高点。野村证券2024年初的一份报告预计,到2024年底跨境乘客数量将恢复到2019年水平的73%[1]。

不是自下而上不管用了,而是消费的确有一条长长的坡,但那条坡的名字 ,也许不叫商业模式,而是经济增速。

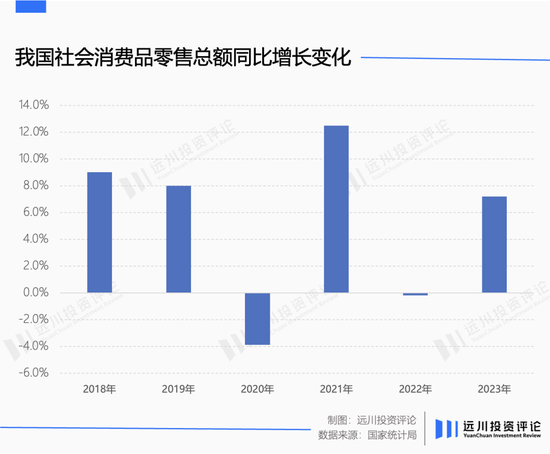

并不流畅的经济复苏,使得整个中国消费行业的一二级投融资开始降温。一场事先张扬的消费升级,一个又一个繁花似锦的单店估值,在2022年社会零售总额同比下降-0.2%的环境之下被集体拖垮,战场无限收缩,财务压力席卷了无数消费公司。

这一段时间,张坤也尝试买了点很新的消费——泡泡玛特。2020年末在港股上市的泡泡玛特,估值一度超过200倍,成为了彼时一级大佬们的掌上明珠,但这个‘后浪茅台’、‘中国迪士尼’的故事,却没有让多少二级机构赚到大钱。

即便张坤在2021年末建仓的时候,泡泡玛特的估值已经腰斩。但整个2022年,泡泡玛特的净利润同比下降44.3%,估值又掉落到30倍区间。一记双杀之后,本就轻仓小试的张坤显然没有建立起对盲盒消费穿越周期的信仰,在2022年末割肉,止损在了泡泡玛特股价和业绩的底部。

这几年,除了泡泡玛特,张坤的消费投资版图一直在寻找白酒之外的其他可能,但大多数都是类似的浅尝辄止。

2020年下半年开始,他重返啤酒赛道,新进华润啤酒、青岛啤酒、百润股份和重庆啤酒,但在随后的半年里又逐步减仓,很快整个股票组合的含啤量回到了零。

2022年中报期间建仓的李宁,也想走一条提价路线,伤害的却是自己的股价。目前李宁较张坤买入时的价格已经跌去了约60%,尽管持续有不同程度的加仓,但是李宁在他基金净值中的占比(注:以易方达蓝筹精选为例)仍有小幅下降。

除此之外,在消费医疗的大赛道里,他买过爱尔眼科、美年健康、阿里健康、通策医疗、海吉亚医疗、锦欣生殖、国际医学等民营医疗服务企业。三年疫情,整个民营医疗行业,也在医保政策、医疗监管和商誉隐忧下陷入生死大考。这里面的大多数名字,张坤的持有时间、持仓占比也都称不上重要。

最长情的爱尔眼科,2019年四季度建仓之后,一度是前十大重仓股,一顿波段之后,2023年底又被彻底清仓卖出。

过去三年,张坤并没有在‘公募一哥’的规模上躺平,也试图在大消费(包括消费医疗)赛道上建立白酒之外的新仓位,但却始终没有沉淀下来多少他真正愿意重仓的生意。

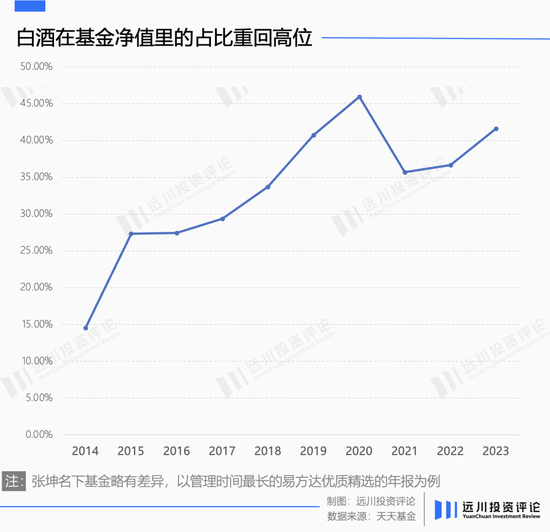

如今,当市场上许多人在说张坤把目光转向女性消费(巨子生物、欧舒丹、普拉达)的时候,稍加计算就会发现——实际上,白酒成为了他组合更有份量的信仰。

跑完一圈,中年金领基金经理对消费升级的诸多推演被证伪,最后发现弱水三千,果然不如一瓢白酒来得醇香。

‘最好’的诅咒

在消费股的投资里,产品、渠道和品牌是一个经典的框架,但三者究竟谁是竞争的胜负手,不同的基金经理有不同的审美,不同的细分行业在不同时代也有不同的答案。

A股很多传统消费龙头,早年都是靠渠道制胜。比如同样是卖空调,曾稳坐数十年行业第一的格力,靠的是‘淡季返利’和出让股份,在线下时代,把对渠道的强掌控变成了自己的核心科技。

随着经济发展,人们物质文化需求日益增长,商品供应也从匮乏走向了极大的丰盛。打着‘天然水比纯净水更健康’旗号的农夫山泉,则靠产品定位和圈住全国水源地,完成了瓶装水行业的份额逆袭。

但在张坤的理念里,一个众所周知的排序是,产品力不如渠道力,渠道力不如品牌力。他简单明了地总结过:做投资,一定要买那种很赚钱,但让人无奈无法去分一杯羹的公司。

就像巴菲特觉得自己再有钱也不能复制可口可乐的品牌一样。成本80出厂1169批价2600的茅台,在张坤眼里就是一门顶级的消费品生意——‘赚钱吗?赚。羡慕吗?羡慕。你去复制一下试试?你都无处着手’。

但问题在于,对于公募基金经理这个职业来说,这种确认和自我强化并不完全是一件好事。

首先,不论再怎么坚定地看好一个公司,公募基金经理也有硬性的双十限制:一只基金持同一股票不得超过基金资产的10%;一个基金公司同一基金管理人管理的所有基金,持同一股票不得超过该股票市值的10%。

这就意味着,即便一个基金经理已经在所有的商业模式中选对了最好的那一个,即便是100%的正确率,也只能构成一个公募基金经理职业生涯的10%。

张坤选择了用其他的白酒来填补部分仓位,然后在其他行业中寻找龙头来一定程度上分散组合风险。结果在2019年和2020年的牛市里跑不赢更集中的白酒ETF。按理说牺牲了收益,也该分散了风险,可2021年到2023年的熊市里又连续三个年度比白酒指数跌得更多,堪称越主动越不幸。

某种程度上,这或许也可以作证‘白酒就是中国顶级消费品的尽头’;但另一个尴尬的问题是,既然这道题大家都已经看到了答案,既然其他的消费品只是一种次好的替代,分散也没有带来更好的体验,为什么不直接买便宜一点的行业指数基金?

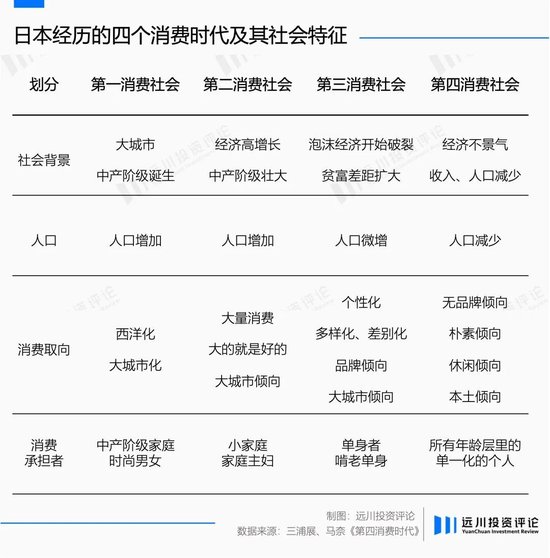

另一个关键问题是,品牌消费是经济极大繁荣,甚至是泡沫经济的一种派生。当现实生活中,出现的不是全面的消费升级卷土重来,而是割裂的K型复苏、消费分级时,品牌消费终究是小部分人的日常。强大的供应链与制造能力,让更多的消费者撑起了拼多多一期又一期超预期的财报。

从这个维度去理解张坤隐形持仓的新变化,他盯上的‘新消费’也不再是曾经所有买方都言之凿凿的中国消费升级,而是依然有能力支付消费溢价的人,他们不会只买中国品牌,他们也不只是中国的消费者。

比如,在刚刚过去的2023年,定价明显高于同品类平均的欧舒丹,在中国化妆品整体增速只有5%的情况下,仍然在中国录得超过20%的增长。而子品牌 Sol de Janeiro在美国199%的增速带动整体销售额上涨60%,让美洲地区在2023年过后取代中国,成为了这个法国品牌的第一大市场。

普拉达虽然在美洲地区几乎没有什么增长,但是中国(包括内地、香港和澳门)引领的亚洲市场(不包含日本)全年增速超过24%,日本被单独列出,因为在内需增长以及入境游客的带动下,增速超过43%。全球的账一统,扣掉汇率变动,整个集团还有17%的增速,且已经连续十二个季度保持增长。

再比如,同样在做出行复苏、文旅消费,大多数内资基金经理还在讨论哪家航司报表更好、携程能不能撑住美团和抖音搅局的时候,张坤看上的新秀丽,财报的字里行间已经洋溢着全球彻底走出疫情的快乐。

2023年新秀丽填平了疫情带来的增长沟壑,较2019年的水平增长了17.5%——北美增长了2.3%,欧洲增长了26.3%,拉丁美洲增长了71.6%,亚洲的销售增长了20.1%,其中中国的销售额完全恢复到疫情前水平。形势一片大好的管理层宣布恢复派息,1.25亿美元的现金分红总额,也较2019年增长了20%。

分化的统计数据与财报数字,掀开了折叠世界的一角:在许多人落入了第四消费时代的‘低价螺旋’里时,少数人的第三消费时代还在继续。

对品牌有执着信念的张坤,困于一个不明朗的经济之中,但也给自己的组合找到了一条出路:虽然不知道还有多少中国人还愿意进行消费升级,但先把人头的基本盘从中国中产变成全世界中产,总归是一个确定的增量吧。

下一张船票

2024年白酒春季销售旺季过后,张坤的组合又遇到了新的麻烦。清明假期之后,茅台飞天酒批发价格的持续下跌,又开始考验起资本市场的白酒信仰。

一方面是过去三年动荡的经济环境,虽然没有实质性地扭转茅台的报表,但已经破坏了大量房地产企业、中高收入家庭的资产负债表,被削减的商务宴请、不必要的高端消费拉长了白酒行业的库存去化时间。

这种周期性变化尚可等时间来消化,‘年轻人会不会喝白酒’却仍然是一个未解的结构性问题:即便年轻人老了终究会爱上茅台,但年轻人本身已经越来越少。而出海并不算成功的茅台,也至今没有走上全世界中产的餐桌。

在一个制造能力大于消费能力的社会里,品质消费并不一定需要支付品牌溢价。如果走不到更广阔的世界里去,张坤与茅台也不会成为中国版的‘巴菲特与可口可乐’。

更何况,巴菲特还完成了从可口可乐到苹果的时代转型、从美国到日本的跨市场布局,才续写了自己职业生涯的神话。

活在上一个时代里的张坤,还在欧舒丹的溢价和普拉达的销量里重复着消费升级的叙事,但它们真的能成为他的下一张时代船票吗?

- ·300余名全运会志愿服务培训讲师集训完成,共同为“小海豚”赋能

- ·第五十一届养猪财富大会(广州)邀您12月相聚柯木塱

- ·蓄势待发!大地流彩·2024天下“村落BA”广东省赛赛程宣告

- ·天下首个零碳今世化陆地牧场在广东正式投运

- ·客语音乐同盟建树大会举行,梅州落选为客语音乐联牛耳席团都市

- ·@呵护者,台风“摩羯”来了!水稻台风暴雨提防技术措施速览

- ·中国尼泊尔“珠峰友谊

- ·夜游赏月成消费新亮点 “2小时高铁圈”人气火爆

- ·清明祭公安英烈:没有人生而无畏 只因他们选择忠诚无悔

- ·同“新”协力,共创“梅”好!梅州市“千会万企”助力“百万万工程”供需对于接会举行

- ·广州从化详尽村落子建树带来满满侥幸感

- ·三级综合医院中医床位数不少于实际开放的5%

- ·看!汕梅高速改扩建名目进度条又刷新啦→

- ·黄油蟹转化率技术、优异草鱼良种哺育…一系列新科技将在南沙落地

- ·粤桂相助,深邕同行!深圳福田商协会走进上林县

- ·村落K的风吹到潮汕!汕头赛区喊你报名了丨2024广东村落子歌手大赛